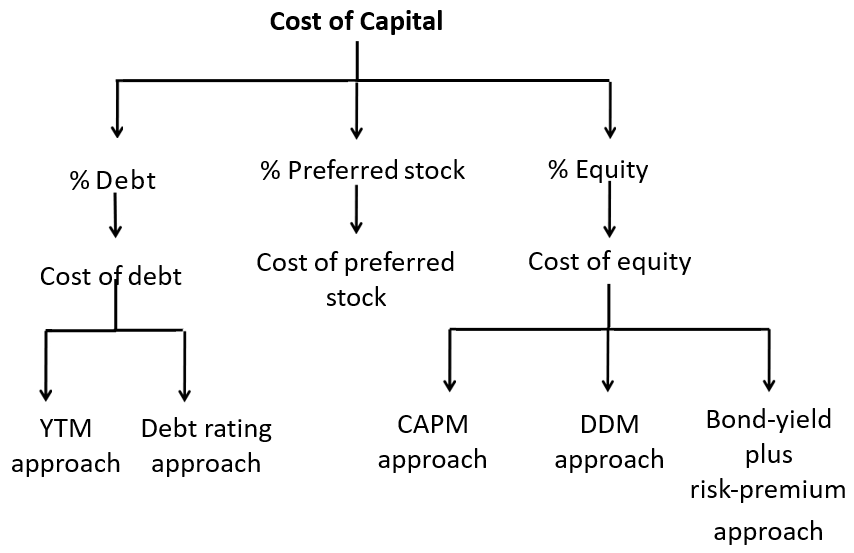

本文主要介绍债权融资、普通股融资 、优先股融资,各自的融资成本计算方法,主要方法可以通过下图了解。

债权融资成本计算

YTM approach

通过 DCF 模型计算债券的 YTM(持有至到期收益率),得到下式中的 r,也即税前的债权融资成本 \(k_{d}\) 。

$$P_{0} = V_{0} = \sum_{i=1}^{n} \frac{C_{i}}{(1+r)^{i}} + \frac{Par}{(1+r)^{n}}$$

税后的债权融资成本:

After-tax cost of debt = \(k_{d}*(1-t)\)

Debt-rating approach

如果一家公司的当前价格不知道的话(比如非公开发行的债券),如何计算 YTM 呢?只能在市场上,找一个到期日相近的 comparably rated bonds(评级相同的债券),用它的 YTM,作为自己这个债券的 \(k_{d}\) 。这就是 matrix pricing(矩阵定价法)的一个例子。

如果需要计算税后融资成本,就再套入上面的式子。

优先股融资融资成本计算

$$k_{ps} = \frac{ D_{ps} }{P}$$

其中,

- \( D_{ps} \):优先股的每股股息

- \(P\):优先股当前的市场价格

Tips:注意, 计算优先股融资成本不需要用税率进行调整。因为股息是在 Net Income 之后的一个调整,所以不会有税盾好处。

普通股融资融资成本计算

CAPM approach

CAPM(Capital Asset Pricing Model) 资本资产定价模型

$$k_{ce} = R_{f}+\beta *[E_{R_{m}}-R_{f}]$$

其中,

- \(R_{f}\):无风险利率

- \(\beta\):一个公司的 \(\beta\) (系统性风险)

- \( E_{R_{m}} \):预期的市场回报(比如:用标普 500 的预期回报率代替)

- \(E_{R_{m}}-R_{f}\) :市场风险溢价

DDM approach

DDM(Dividend discount model) 股息折现模型

$$k_{ce} = \frac{D_{1}}{P_{0}} + g $$

其中,

- \(D_{1}\) :下一年的预期股息(\(D_{1} = D_{0}*(1+g) \))

- \(P_{0}\):当前的股价

- g:公司预期的持续增长率(股息的持续增长率)

- g = ROE * retention rate

- g = ROE * (1 – payout ratio)

由于公司的清偿顺序,债权人的排在普通股股东前面的。所以这个定价方法的思想是:普通股股东的风险,在债权人承担的风险的基础上,再加一个风险溢价。

$$k_{ce} = k_{d} + risk premium $$

其中,

- \(k_{d}\):税前债权融资成本

- risk premium:风险溢价(发达国家的风险溢价一般在 3%~5%之间)

发表评论