牛熊证的特点

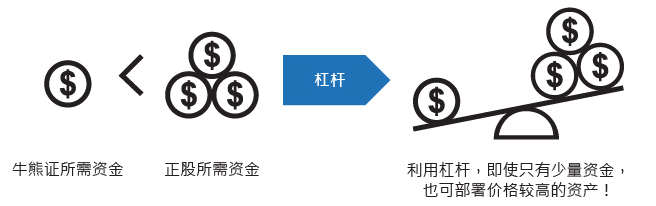

杠杆效应

和窝轮一样,牛熊证也是具有杠杆效应的,用较少的资金就可以跟踪价格较高的资产,大大提升资金利用效率。

多空选择

牛熊证主要分牛证及熊证,「牛」和「熊」分别指产品所部署的方向,亦即代表看多及看空的选择。举例说,投资者如看多腾讯,可考虑腾讯牛证;如看空大盘,可留意恒指熊证。

| 正股价格 | 牛证 | 熊证 |

|---|---|---|

| 上升 | 价格理论上升 | 价格理论下跌 |

| 下跌 | 价格理论下跌 | 价格理论上升 |

设有收回机制

牛熊证有一个收回价,以反映牛熊证一个独有的特性 —— 设有收回机制。

一旦触及收回价,就要和牛熊证说再见。

收回价的意思,是代表当相关资产价格升或跌至该水平,牛熊证就会即时停止买卖,亦即是俗称的「强制收回」,之后就算相关资产价格如何变化,牛熊证也不会重新恢复交易,而被收回后的产品,只能等待结算。

影响牛熊证价格的因素

影响到牛熊证价格的因素,不如影响权证因素般复杂。标的资产价格及财务费用,是两大主要影响到牛熊证价格的因素。除此以外,利率、股份派息、溢价、市场持仓量及市场供求等,亦会对牛熊证价格带来影响。

| 牛证价格 | 熊证价格 | |

| 正股价格上升 | 理论上升 | 理论下跌 |

|---|---|---|

| 越接近到期 * | 理论下跌 | 理论下跌 |

| 财务费用上升 | 理论上升 | 理论上升 |

| 利率上升 | 理论上升 | 理论下跌 |

| 派息多于预期 | 理论下跌 | 理论上升 |

事实上,牛熊证行使价及距离到期日剩余时间长短,亦会影响到牛熊证价格,但由于这两个条款在产品发行时已经决定,期内不能改变,因此这只会影响产品的定价,属于基本因素而非市场因素。

牛熊证的本质

牛熊证的本质是具有敲出特性的欧式期权(knock-out European option),属于障碍期权(barrier option)的一种。

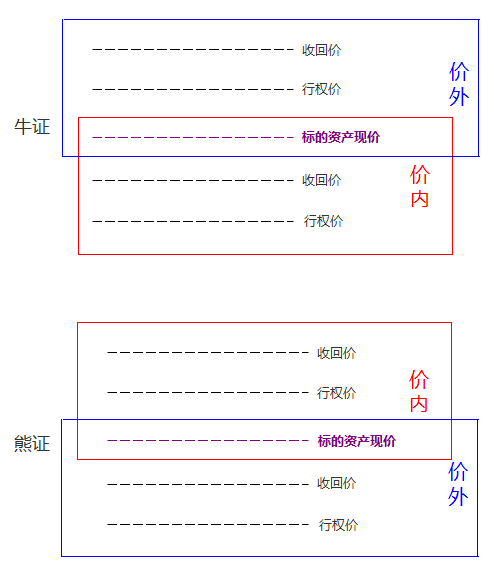

牛熊证的收回价 & 行使价

N类和R类牛熊证

N 类牛熊证,是指收回价等于行使价的牛熊证。一旦相关资产的价格触及收回价,牛熊证持有人将不会收到任何现金款项。

R 类牛熊证指收回价与行使价不同的牛熊证。若出现强制收回事件,牛熊证持有人有机会收回少量现金款项(剩余价值)。但在最坏情况下,可能没有剩余价值。

目前市面上流通的牛熊证均是 R 类,所以下文研究的都是 R 类牛熊证。

行使价,或者叫行权价,就是期权对应的行权价,内在价值有无的分界点。

收回价,是发行方设置的敲出条件。

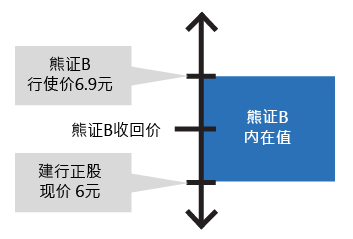

他们的价格关系可以看下图:

牛证(无论是价内还是价外)的收回价高于行权价。

熊证(无论是价内还是价外)的收回价低于行权价 。

牛熊证的换股比率

牛熊证的换股比率各有不同,例如有10000:1,12000:1和38000:1。10000:1的牛熊证,即每 10000 份牛熊证可换 1 份标的资产。若换股比率为1:1,期指上升1点,恒指牛证理论上应上升 1 HKD。

同一股价时,换股比率较高的牛熊证,需要相关资产变动更多,才会有价位的跳动。

假设恒指牛熊证的价位是0.001,那么 10000:1 的牛熊证需要期指跳动 10 点才能升/跌一个价位(因为10/10000=0.001);而12000:1的牛熊证则需要期指跳动 12 点才能升/跌一个价位(因为12/12000=0.001)。

现实交易中,牛熊证于不同股价,会有不同的价位表。因此,12000:1 的牛熊证,期指所需变动可能比 10000:1 的为少。

如果 12000:1 的牛熊证,股价于 $0.01 和 $0.25 之间,价位为 $0.001,而期指所需变动为 12 点(灰格所示)。同时,若 10000:1 的牛熊证(其他条款相同),股价于 $0.25 和 $0.50 之间,价位为 $0.005,因此期指所需变动为 50 点(灰格所示),比 12000:1 需要多 38 点 ,但所跳动的价位则为 5 倍。

换股比率越高的牛熊证,价格有可能愈低。所以留意牛熊证的换股比率的同时,亦应清楚牛熊证的价位(股价在价位表所处的位置),以判断它的敏感度。

牛熊证的价值

牛熊证价格 = 内在价值 + 财务费用

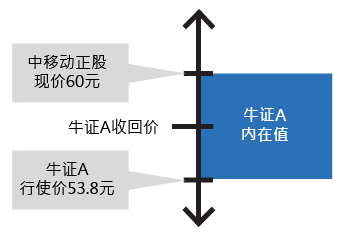

内在价值

牛证内在价值 = (相关资产价格 - 行使价) ÷ 兑换比率

熊证内在价值 = (行使价 - 相关资产价格) ÷ 兑换比率

例如: 中移动现价为 60元。一只收回价 55 元,行使价 53.8 元,兑换比率为 100 兑 1 的牛证 A , 内在价值 = (60 - 53.8) ÷ 100 = 0.062元。

再如:建行现价为6元。一只收回价 6.8 元,行使价 6.9 元,兑换比率为 10 兑 1 的熊证 B,内在价值 = (6.9 - 6) ÷ 10 = 0.090 元 。

财务费用

牛熊证价格通常都会比计算出来的内在值高,主要原因便是包含了若干财务费用。

当发行商卖出牛熊证,其性质与提供保证金融资(牛证),又或融券(熊证)相近,因此发行商需要收取财务费用,以作对冲成本的需要。由于不同发行商所使用的借贷利率均有所不同,因此计算财务费用的方法亦有所不同。

一般来说,越长期的牛熊证,财务费用越大,而随着逐渐接近到期,财务费用会逐步扣减。当牛熊证到期或被收回时,财务费用将会变成零。

财务费用 =(行使价/换股比率)x 财务利率(一年)x 距到期日剩余时间(年)

溢价

牛熊证的溢价,可理解为发行人收取牛熊证财务费用的实际价值。这种财务费用实际上非单纯的借贷成本,它还包含了发行商收取的对冲成本,以及到期前相关资产的除息因素。

一般来说,溢价越高的牛熊证,代表该牛熊证的财务费用越高,但这仅在相同条款的牛熊证,才有比较价格高低的意义。

牛证溢价(%)= [(牛证价格 x 换股比率)+ 行使价 – 标的资产价格]/标的资产价格

熊证溢价(%)= [(熊证价格 x 换股比率)– 行使价 + 标的资产价格]/标的资产价格

如果两只牛熊证的到期日有很大分别,相关资产在其到期前的除息幅度有别,会令两者溢价因而出现差异,难以直接比较。但总括而言, 一旦牛熊证在到期前被收回,持有相同条款但溢价较低牛熊证者,损失会较低。

牛熊证的杠杆比率

杠杆比率是指如标的资产变动 1%,牛熊证理论价格变动的百分比。如某牛熊证的杠杆比率为6倍,即相关资产价格升跌 1% 时,该牛熊证的价格理论上会变动 6%。

牛熊证杠杆比率 = 相关资产价格/(牛熊证价格 x 换股比率)

假设其他因素不变,在牛熊证相关资产的价格愈接近收回价,理论上牛熊证的杠杆比率亦会愈大。

牛熊证的结算规则

未触发收回的牛熊证结算

牛熊证在最后交易日后,如果没有触发收回,将会停止买卖并等待结算。到期后,产品将会以现金结算并自动除牌。

牛熊证到期的结算公式如下:

- 牛证现金价值 = (结算价 – 行使价) ÷ 兑换比率

- 熊证现金价值 = (行使价 – 结算价) ÷ 兑换比率

对于正股的牛熊证,结算价为:到期日前一个交易日,也就是牛熊证的最后交易日的收盘价。

对于指数的牛熊证,结算价为:到期日当日的 EAS,即由交易所公布的指数每 5 分钟平均价。

触发收回的牛熊证结算

当挂钩资产的价格,触及牛熊证的收回价后,牛熊证将会即时停止交易,并会被强制收回以等待结算。牛熊证被收回后,最大损失为投入的全部本金,而通过计算,或有机会获得少量剩余价值。

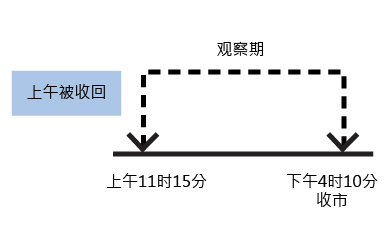

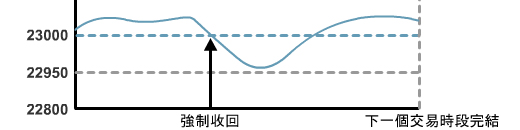

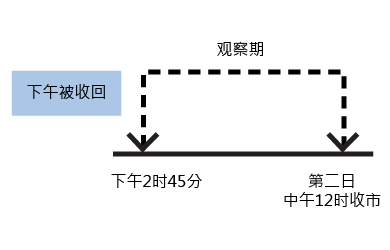

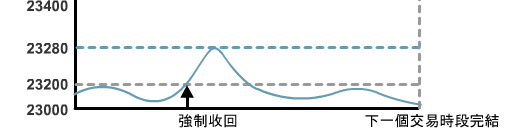

一个正常的交易日,会有两个完整交易时段,即上午及下午。 一般来说,牛熊证被收回后,将会观察在两个完整交易时段的高低位,有没有升穿或跌穿行使价。这两个交易时段,分别是触发收回时所在的该节交易时段,和下一个交易时段。

例 1:当一只 牛证 在上午 11 时 15 分被收回,将需要观察所挂钩的资产,在当日上午触发收回后,到下午收盘这段时间(观察期),有否跌穿行使价。若期内最低位曾跌穿行使价,剩余价值将会归 0。若期内最低位未曾跌穿行使价,将会 以最低位作为结算价 。

例 2:当一只 熊证 在下午 2 时 45 分被收回,将需要观察标的资产,在当日下午触发收回后,到下一交易日的上午收盘这段时间(观察期),有没有升穿行使价。若观察期内最高位曾升穿行使价,剩余价值将会归 0。若期内最高位未曾升穿行使价,将会 以最高位作为结算价 。

当获得牛熊证的结算价后,将可利用此数计出剩余价值,公式如下:

- 牛证剩余价值 = max{ (结算价 – 行使价) ÷ 换股比率, 0}

- 熊证剩余价值 = max{ (行使价 – 结算价) ÷ 换股比率, 0}

由牛熊证的结算规则可以看出,牛熊证最终的剩余价值,是依赖触发收回后的一段路径的,所以这里无法用 BSM 公式或者二叉树模型来为牛熊证定价。对这类依赖路径的奇异期权定价,蒙特卡洛方法是一个很好的模拟方法,后面有时间再详细展开蒙特卡洛期权定价的介绍。

发表评论