Activity ratio 经营效率指标

tips:资产的周转率一般是越高越好的。负债的周转率一般是越低越好的。

Inventory turnover 存货周转率

Inventory turnover = COGS / Average inventory

CFA 考试中是用 COGS 销货成本 除以平均存货。存货卖掉之后,就从 B/S 的 inventory 转移到了 I/S 中的 COGS。

在实务中,计算 Inventory turnover ,如果要衡量存货的管理能力,分子就用 COGS。如果要衡量偿债能力,分子用的是 Revenue。

Days of inventory on hand(DOH)存货平均在手上多少天

Days of inventory on hand = 365 / Inventory turnover

Receivable turnover 应收账款周转率

Receivable turnover = Revenue / Average Receivable

用赊销的销售收入(在footnotes,如果没有就用 Revenue)除以全年平均的应收账款。

应收账款是有备抵帐户的,如果通过计提坏账准备的方式,是可以把分母降低了,导致 Receivable turnover 增加了。但是这不能衡量应真正的应收账款周转率。

Days of sales outstanding(DSO)应收账款平均多少天收回

Days of sales outstanding = 365 / Receivable turnover

Payable turnover 应付账款周转率

Payable turnover = Purchase / Average accounts payable

在现金流量表中,我们讲到 Purchase 不是财务报表中的科目,计算方法也是用到 BASE 法则。

期初存货 + Purchase – COGS = 期末存货

Number of days of payable 平均多少天付钱

Number of days of payable = 365 / Payable turnover

Total asset turnover 总资产周转率

Total asset turnover = Revenue / Average total assets

用销售收入除以平均总资产。

Fixed asset turnover 固定资产周转率

Fixed asset turnover = Revenue / Average net fixed assets

Working capital turnover 营运资本周转率

Working capital turnover = Revenue / Average Working capital

tips:XX 周转率,一般都是用总收入 Revenue 除以平均的 XX。

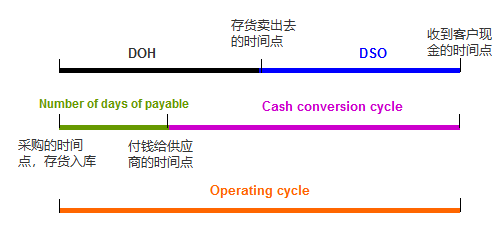

Operating cycle 营运周期

在讲资产负债表定义流动资产&非流动资产的区别的时候,我们用 1 年或者 1 个营运周期来界定。

下图可以很清晰地看清楚 Operating cycle (营运周期)和 Cash conversion cycle(现金到现金的周期)。

Liquidity ratio 流动性指标(短期偿债能力指标)

Current Ratio 流动比率

Current Ratio = Current assets / Current liabilities

流动比率就是用流动资产除以流动负债。

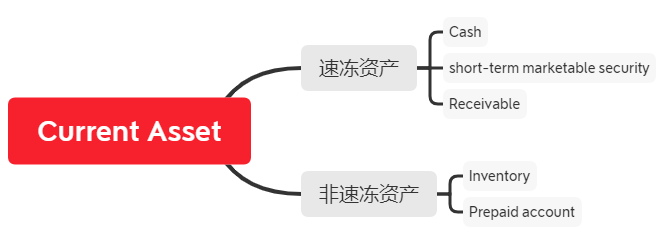

Quick Ratio 速动比率

Quick Ratio = (Cash + short-term marketable security + Receivable)/Current liabilities

由于存货虽然记在流动资产中,但是存货未必能快速变现。所以速动比率在流动比率基础上,把分子中的 inventory 去掉(预付账款也去掉了)。

Cash Ratio 现金比率

Cash Ratio = (Cash + short-term marketable security)/Current liabilities

由于应收账款仍然有可能收不回来,而公司又没有及时计提坏账准备,所以从谨慎的角度,现金比率在速动比率基础上,进一步把分子中的 Receivable 应收账款去掉了。

在实务当中,除了用以上三个指标衡量企业的短期偿债能力之外,还有很重要的影响因素就是表外因素。比如企业能够动用的银行贷款(银行给企业的授信额度)以及声誉。

还有一些非流动资产也可以很容易变现,有助于提高短期偿债能力。

还有表外的担保,是一笔或有负债,并没有确认在资产负债表中的负债中。如果担保的人出事了,要替他还钱。

Solvency ratio 长期的偿债能力指标

Solvency ratio 看的是全部负债。

tips:这里区分一下 Liability 和 Debt。Liability 是包含 Debt 的。Debt 一般是指需要付利息的,比如短期借款和长期借款。而 Liability 还包括应付职工薪酬、递延所得税负债、预收账款……

Financial leverge 财务杠杆

Financial leverge = Avevrage total assets / Average total Equity

在中国,

产权比率 = L / E = Financial leverage – 1

Interest coverage Ratios 偿付利息的能力

interest coverage = EBIT / Interest

Fixed charge coverage 固定支出的偿付能力

Fixed charge coverage=(EBIT + lease payments) / (Interest + lease payments)

其中, lease payments 是指租赁费(这里仅是现金的部分)。

Profitability ratio 营利性指标

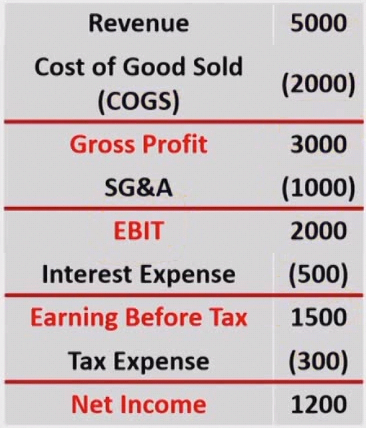

Gross profit margin 毛利率

Gross profit margin = Gross profit / Net revenue

其中,Net Revenue 是指去除掉折扣和返点的净销售收入。Gross profit 就是Revenue 扣减掉 COGS 之后得到的。

Operating profit margin 经营净利率

Operating profit margin = EBIT / Net revenue

这里是忽略了其他的利得或者损失,认为 Operating Income 经营性收入 就等于 EBIT。这里也可以叫做 EBIT margin。

Pretax margin 税前利润率

Pretax margin = EBT / Net revenue

Net profit margin 净利率

Net profit margin = Net income / Net revenue

tips:是有可能存在这样的企业,毛利率不是很高,但是净利率很高。这说明这个企业的主营业务不太赚钱,可能有一些投资收益或者政府补贴。

Return on asset(ROA)总资产收益率

ROA = NI / Average total assets

注意,这个指标中,分子 NI 是归属于股东的,而分母 Average total assets 是归属于股东和债权人共同的。所以有些不匹配。

Return on equity(ROE) 净资产收益率/权益净利率

ROE = NI / Average total equity

其他指标

Equity Analysis 权益分析

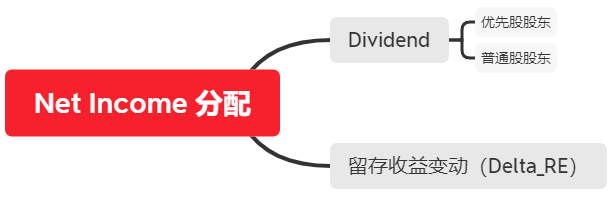

Dividend payout ratio 利润支付率

Dividend payout ratio = Dividends / Net income

其中,这里的 dividends 是包括优先股股东和普通股股东两部分的股利的。

Retention rate 利润留存率

Retention rate = 1 – Dividend payout ratio

Sustainable Growth Rate(红利的)可持续增长率

$$Sustainable Growth Rate = ROE \times Retention Ratio = ROE \times (1 – Dividend payout ratio) $$

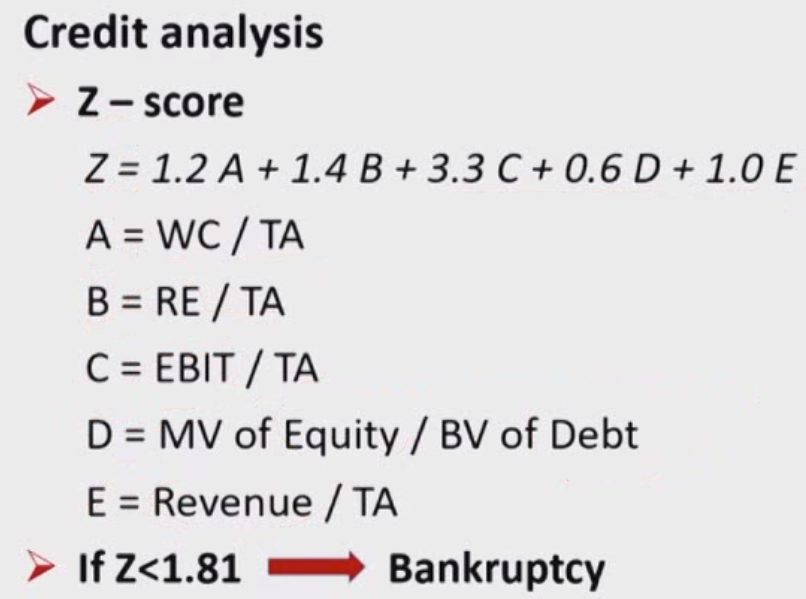

Credit Analysis 信用分析

Credit risk 信用风险

信用风险是指 counterparty 合同对手方或者是 debtor 债务人没有履约付款,给企业带来的风险。

Credit risk 包括三部分:

- default risk 违约风险

- downgrade risk 被下调评级风险

- spread risk 基差风险,收益率和基准收益率的差异

Segment Analysis 分部分析

如果企业的某个分公司,在 revenue,asset 或者 profit 这三项中的任意一项中,占比超过了 10%,就必须在 footnotes 中披露。

发表评论