本文源自SpindleHdeging股指对冲策略的引申思考,请先阅读原帖再来阅读本文。

由于标的最小步长带来的向量角度误差

为什么会存在误差角度?

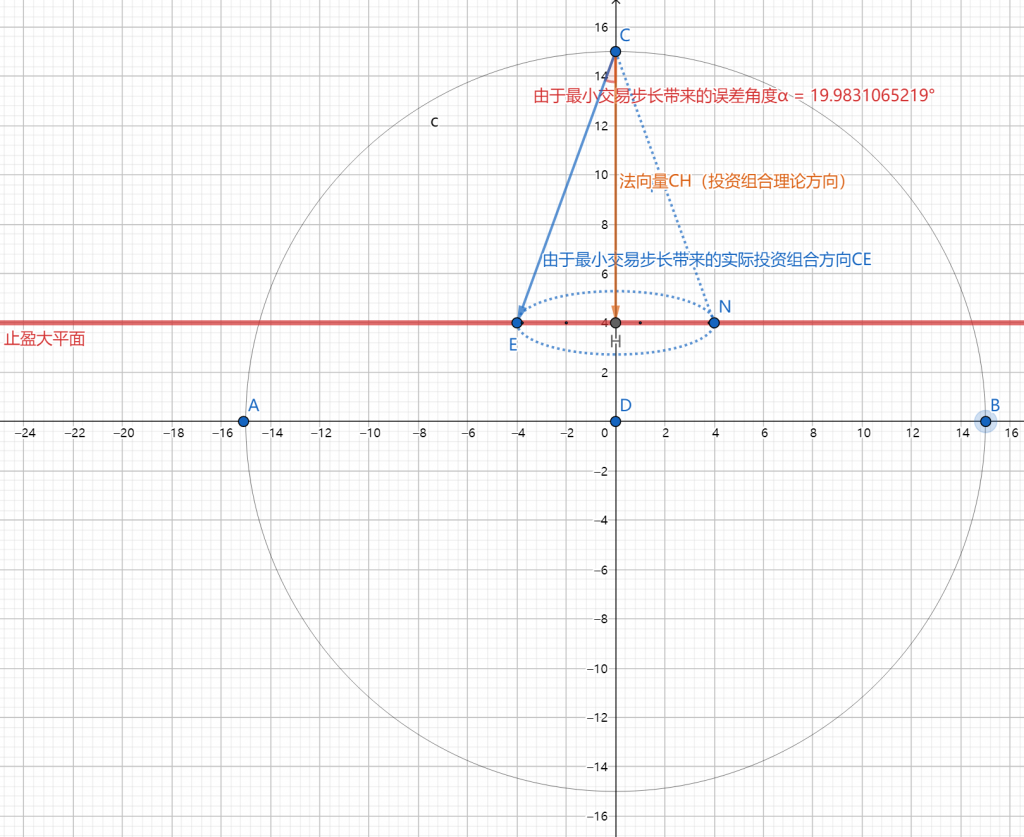

如图所示,理论上我们在C点建立的投资组合,方向应该是CH方向(止盈大平面的法向量)。但是由于经纪商有最小交易步长限制,导致我们不能随心所欲配置自己头寸的数量,而是有最小配置单位(例如0.01手)。这样就出现了,我们不得不对自己每个标的的手数进行圆整,圆整到经纪商允许的手数(例如将0.017手圆整成0.01手或者0.02手)。圆整之后的投资组合方向假定是CE方向,CE和CH之间的夹角就是由于最小交易步长带来的误差角度α。这也就是为什么我们会限定策略允许运行的最小资金量。这其实是受到了经纪商标的的局限,而非我们自己杜撰。只有限定了最小资金量,这一误差才可以小到可以忽略,不至于对策略运行影响过大。

如何确定每个平台对应的最小资金量,以及对应的误差角度?

那么根据每个平台的德指、日经、恒指的规格,如何确定对应的最小资金量,以及对应的误差角度呢?这里其实常规的做法是把理论法向量CH的方向,和实际投资组合方向CE两个向量求夹角。但是由于三个标的的计价货币不同(分别是欧元、日元和港币),为了保证各个方向的残差运动反映到账户上的盈亏是统一的,我们在做模型的时候,会把三个方向的头寸进行一个标准化。标准化之后的单位残差对应的计价货币就统一成了美元。但是这里有一个难点,在于如何保证自己选的位置就是误差角度最大的位置呢?这个问题虽然也能做,但是有点烧脑。因此我们没有选用最常规的做法,而是用蒙特卡洛实验来完成同样的效果。

蒙特卡洛实验

常规的解法需要找到误差角度最大的位置对应的德指、日经和恒指的报价。但是我们用计算机循环的方法,把前两个标的的价格取随机数来计算第三个价格(法向量与止盈平面垂直)。得到的结果对应的为最大误差角度,经过上千次循环之后,把最大的误差角度记录下来,尽管这不一定对应的是最大误差角度所对应的位置,但是数值会随着循环次数的增加而不断逼近理论值,反正计算机又不累。

附上python代码:

import numpy as np

class Coordinate:

def __init__(self, x, y, z):

self.x_axis = float(x)

self.y_axis = float(y)

self.z_axis = float(z)

def show_axis(self):

print("x_axis = ", self.x_axis, ", y_axis = ", self.y_axis, ", z_axis = ", self.z_axis)

def dot_product(vec1, vec2):

return vec1.x_axis*vec2.x_axis+vec1.y_axis*vec2.y_axis+vec1.z_axis*vec2.z_axis

def norm(vector):

return np.sqrt(vector.x_axis**2 + vector.y_axis**2 + vector.z_axis**2)

def flots(lots, minlots):

stepnum = 0

if lots < 0.5*minlots:

return 0

elif lots < minlots:

return minlots

else:

stepnum = int(np.round((lots - minlots)/minlots))

return minlots + stepnum * minlots

ax, ay, az = 18887, 15642, 9560.9

bx, by, bz = 31977, 24008, 13390

normalvector = Coordinate(ax-bx, ay-by, az-bz)

"""-----------------------------------------

下面根据平台规格设置参数

-----------------------------------------"""

# 设置最小手数

minlotsDE, minlotsHK, minlotsJP = 0.01, 0.01, 0.01

# 残差敏感度

sensitive = 1

# 小数点位

digitsDE, digitsHK, digitsJP = 0.1, 0.01, 0.1

# 汇率

xrateEUR, xrateHKD, xrateJPY = 1.1, 1/7.8486, 1/108

# 合约大小

contractDE, contractHK, contractJP = 25, 50, 500

# 复利乘数

compound = 1

# 计算点值

tickvalueDE = digitsDE * xrateEUR * contractDE

tickvalueHK = digitsHK * xrateHKD * contractHK

tickvalueJP = digitsJP * xrateJPY * contractJP

print("tickvalue of DE = ", tickvalueDE)

print("tickvalue of HK = ", tickvalueHK)

print("tickvalue of JP = ", tickvalueJP)

"""-----------------------------------------

循环蒙特卡罗

-----------------------------------------"""

max_angel = 0

for i in range(1000):

# choose random vector that is vertical with normal vector

randx = np.random.uniform(-1, 1, 1)[0]

randy = np.random.uniform(-1, 1, 1)[0]

randz = -(randx * normalvector.x_axis + randy * normalvector.y_axis) / normalvector.z_axis

standard = np.sqrt(randx**2 + randy**2 + randz**2)

randx /= standard

randy /= standard

randz /= standard

randvector = Coordinate(abs(randx), abs(randy), abs(randz))

# calculate neariest lots vector

lots1 = flots(sensitive * abs(randx) * digitsDE / tickvalueDE, minlotsDE)

lots2 = flots(sensitive * abs(randy) * digitsHK / tickvalueHK, minlotsHK)

lots3 = flots(sensitive * abs(randz) * digitsJP / tickvalueJP, minlotsJP)

lots1 *= (tickvalueDE/digitsDE/sensitive)

lots2 *= (tickvalueHK/digitsHK/sensitive)

lots3 *= (tickvalueJP/digitsJP/sensitive)

lotvector = Coordinate(lots1, lots2, lots3)

# randvector.show_axis()

# lotvector.show_axis()

# print("----------------------------------------")

# calculate the angel of lots vector and random vector

costhetha = dot_product(randvector, lotvector)/(norm(randvector)*norm(lotvector))

angel = np.arccos(costhetha)

# update the largest angel

max_angel = max(angel, max_angel)

# print the largest angel

print("max angel = ", max_angel/np.pi*180)顺便贴上蒙特卡洛的维基百科:

蒙特卡罗方法(英語:Monte Carlo method),也称统计模拟方法,是1940年代中期由于科学技术的发展和电子计算机的发明,而提出的一种以概率统计理论为指导的数值计算方法。是指使用随机数(或更常见的伪随机数)来解决很多计算问题的方法。

20世纪40年代,在科學家冯·诺伊曼(John von Neumann)、斯塔尼斯拉夫·烏拉姆(Stanisław Marcin Ulam)和尼古拉斯·梅特罗波利斯(Nicholas Constantine Metropolis)於洛斯阿拉莫斯国家实验室为核武器计划工作时,发明了蒙特卡罗方法。因为烏拉姆的叔叔经常在摩納哥的蒙特卡洛赌场输钱得名,而蒙特卡罗方法正是以概率为基础的方法。与它对应的是确定性算法。

最佳的调仓时机

以下用“调仓”代表仅对投资组合进行角度的调整,而非加仓或者减仓。

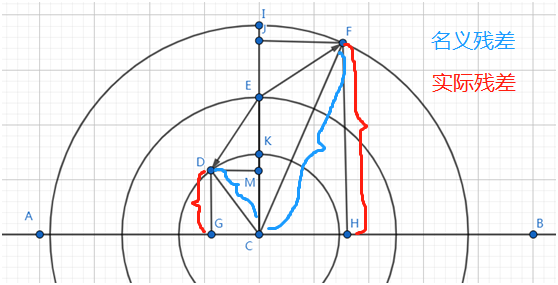

由之前的文章我们看到,我们这一模型的优势W=KM=EM-EK。

EM可以定义为实际价格向止盈平面运动的距离。

EK可以定义为实际价格向圆心运动的距离。

于是我们就把优势W分解为一个沿止盈平面的运动和一个沿圆心方向的运动。

如果希望优势W达到最大,就是希望二者的差尽可能拉大。也就是说,当实际价格沿圆心的运动距离EK不动,而沿止盈平面运动的距离尽可能大的时候,W达到最大。

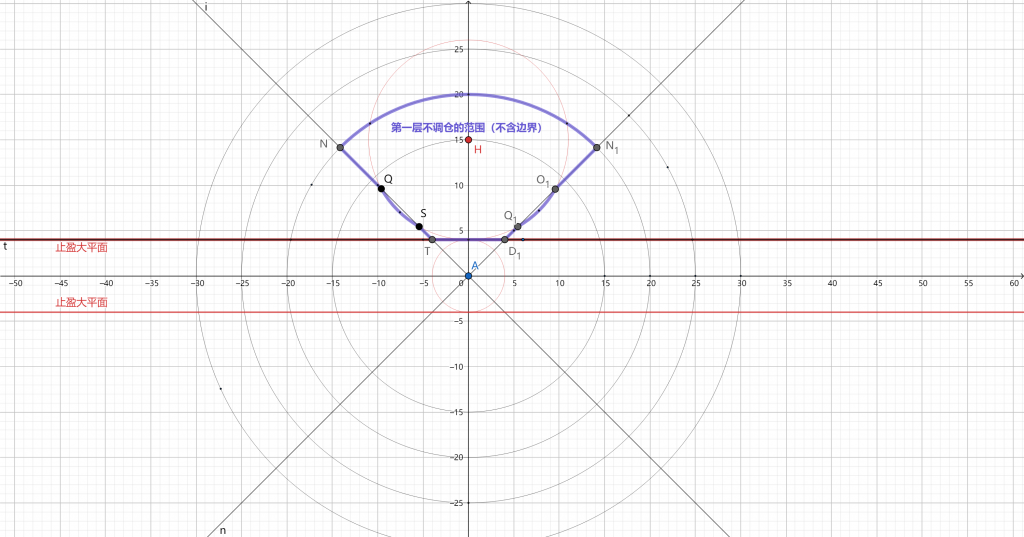

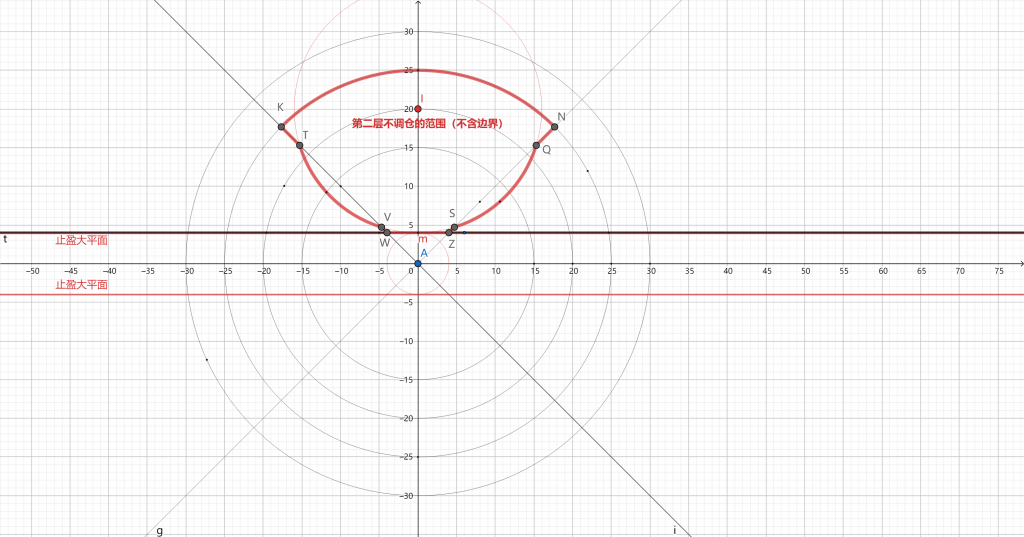

我们发现,角度变化较小的话,如果调仓频率过高,会破坏我们已有的优势,导致实际残差相对于名义残差的优势较小,所以我们不会设置一直去调整到最优角度。但是当角度偏移较大的情况下,调仓显然比不调仓更有优势。

为了保证角度偏移足够大才调仓,我们把45°作为分界线,偏移不足45°的我们完全不调仓,偏移超出之后的优势已经比较明显,我们才考虑是否调仓。

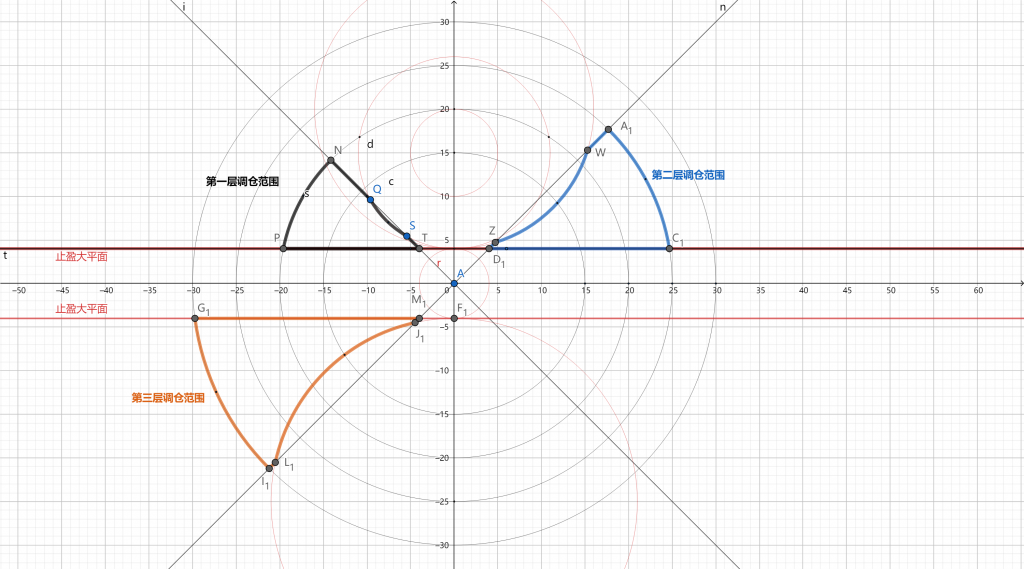

我们假设H点进场之后,随机游走是以H点为中心向外辐射的,那么同一圆上的落点概率相同。s点是沿最近方向打到止盈点的位置,那么到达Q点、S点、Q1点、O1点的概率和s点的概率相同,结果却出现一个止盈了,一个还在游走。所以我们以进场点H为圆心,以Hs长度为半径做一个圆。当组合价格偏移到圆外并且在45°直线外的情况下我们选择调仓,图形如下,每一层左右是对称的,图中只画了单侧。

在新版本中,我们把调仓区域按照上图进行了调整,回测结果点击这里

MT4下载地址:SpindleHedging(MT4)

MT5下载地址:SpindleHedging (MT5)

发表评论