近些年,美国众多顶流券商纷纷推出了股票交易“零佣金”。很多人很好奇,为什么美国券商可以推出零佣金?难道这些券商不用赚钱吗?作为一个证券从业者,今天就给大家分享一下这背后的逻辑。

美国券商(下文中的经纪商,即从事经纪业务的券商,意同)能够推出零佣金,背后原因是比较复杂的。细数下来主要是三个核心原因:

- 美国市场本身的交易机制

- 经纪商多元化的收入结构

- PFOF

美国市场本身的交易机制

交易驱动机制

美国证券市场的交易机制,可以回顾一下这篇文章:

按照交易机制来划分,常见的市场有 Quote-Driven Markets(报价驱动市场)、Brokered Markets(经纪人市场)、Order-Driven Markets(指令驱动市场)。

美股市场属于 Quote-Driven Markets ,交易者的交易是通过 dealer 的报价来进行交易的。投资者的订单都是和 dealer 做对手盘。

多交易场所

大家熟知的中国的上交所、深交所、港交所,都是只能单市场成交,比如上交所股票的交易指令只能发给上交所,港交所股票的交易指令只能发给港交所。

但是美国市场则完全不同。美股股票可以在多市场成交。

比如:阿里巴巴(US.BABA)虽然在纽交所上市,日常的交易却分散在众多交易场所完成,其中纽交所的日均成交量只占全美成交量的 20%。

上图就清晰地展示出了,大家熟知的纳斯达克交易所占到全美成交的比例。美国有 16 个全国性的交易所,此外还有 50 多家高频交易商,他们虽没有交易所牌照,但是可以撮合交易。

综上,美国市场的交易驱动机制和多市场交易的机制,决定了:各家交易场所(包括交易所、ATS)存在着竞争关系,各家交易场所报出来的买卖价差存在差异。

经纪商多元化的收入结构

就经纪商的营收构成,大型券商的收入是多元化的,普遍对于佣金的依赖度比较低。

比如:嘉信理财的佣金收入只占营收的7%,零佣金后对营收的影响只有3%到4%;TD Ameritrade上个季度只有四分之一的收入来自交易佣金。

收入多元化的券商,实施“零佣金”之后,对其总收入的影响比例并不会很大。另外,售卖订单流还能带来一笔隐形的收入,也就是常说的 PFOF。

PFOF

什么是 PFOF?

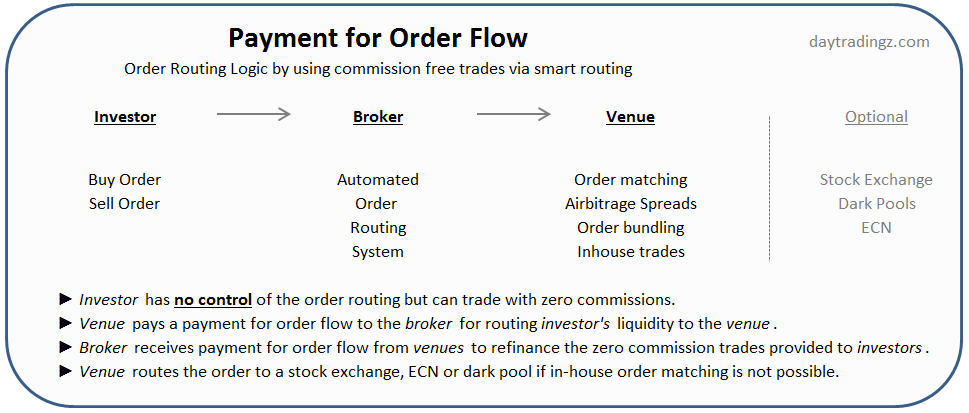

PFOF 全称为 Payment for order flow。是指交易场所为了增加自身的流动性,往往会给经纪商一些返佣,以吸引其将订单发到自己的交易场所。也就是我们常说的美国券商售卖订单流。(实际上,交易场所会区分两种情况:如果一笔订单是增加其 order book 的流动性,则会给到 经纪商返佣,如果是减少了其 order book 流动性,则还是要收取一笔费用的。)

如果经纪商选择售卖订单流,其实就是拿着你的这笔订单,不直接去交易所寻找全美最优价格(NBBO “National best bid and offer”),而是经过了一套智能路由系统,自动转到其他交易场所去撮合。这套智能路由系统,会综合考虑通道大小,PFOF 的多少等因素。因此,难免会倾向于路由到返佣高的交易场所。

这种情况下,客户无法指定具体路由到哪个场所,在客户看来一切都是随机的。所以有的时候会出现,客户的卖单价格明明已经高于了 NBBO 中的 best offer(最优卖价),仍然无法成交。其原因很可能就是你的订单被路由到的交易场所,和最优的那个卖方报价不在同一个交易场所。

券商可以从PFOF中获得多大的回报

前十大顶流经纪商收到的 PFOF 一览:

| 经纪商 | 2020/01/12 ($) | 2021/01/12 ($) | 增长率 |

|---|---|---|---|

| TD Ameritrade(德美利证券) | 1,148,550,502 | 1,421,044,615 | 24% |

| Robinhood | 687,094,992 | 974,166,848 | 42% |

| E*Trade | 402,493,959 | 454,431,992 | 13% |

| Charles Schwab(嘉信理财) | 245,463,984 | 319,998,932 | 30% |

| Fidelity | 134,314,911 | 161,850,777 | 21% |

| Webull(微牛) | 63,853,903 | 208,448,408 | 226% |

| TradeStation | 41,844,854 | 58,203,831 | 39% |

| Ally Invest | 15,270,053 | 13,762,279 | -10% |

| Bank of America(美国银行) | 8,640,784 | 3,328,754 | -61% |

| Wells Fargo(富国银行) | 5,159,316 | 6,107,099 | 18% |

| 累计 | 2,752,687,260 | 3,621,343,534 | 32% |

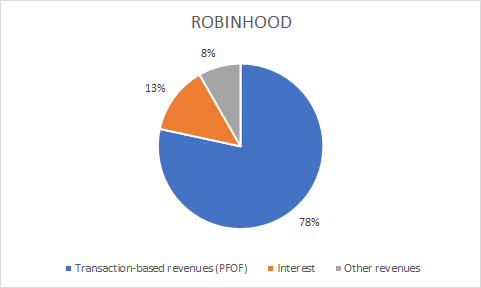

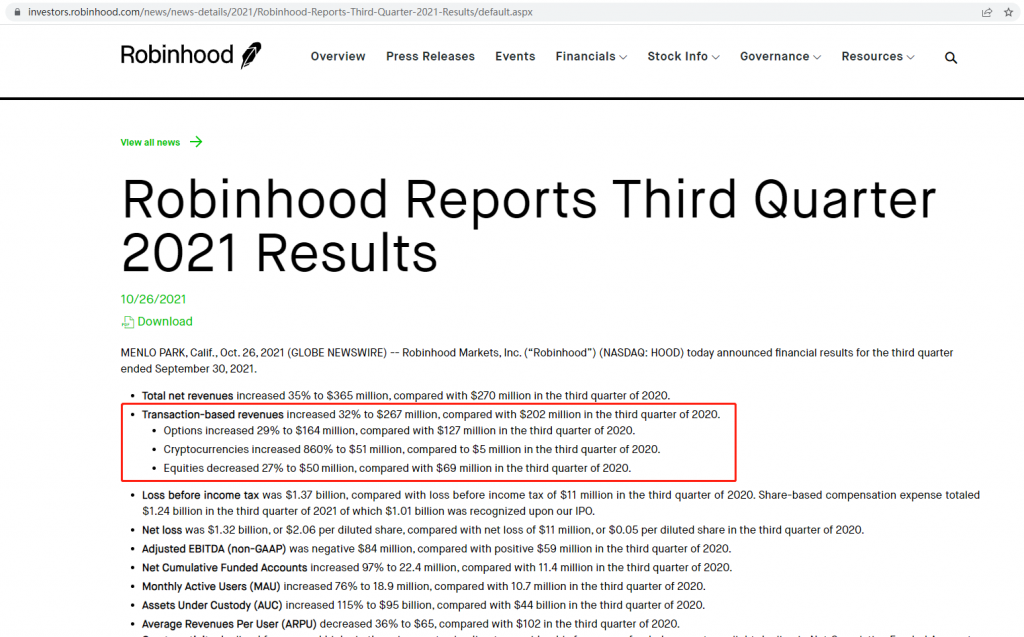

以 robinhood 为例:按照其官网和财报披露的数据,其收入的 78% 就是来自 PFOF。

交易场所向券商支出了多少 PFOF

| 交易场所 | 2020/01/12 ($) | 2021/01/12 ($) | 增长率 |

|---|---|---|---|

| Citadel | $ 1,122,990,199 | $ 1,423,975,903 | 27% |

| Global Execution Brokers | $ 447,128,821 | $ 640,126,586 | 43% |

| Virtu Americas | $ 311,970,264 | $ 329,811,280 | 6% |

| other | $ 243,999,928 | $ 237,609,202 | -3% |

| Wolverine | $ 199,868,910 | $ 418,246,526 | 109% |

| G1 Execution Services | $ 195,365,545 | $ 147,008,781 | -25% |

| Dash Financial Technologies | $ 111,849,476 | $ 204,153,712 | 83% |

| Two Sigma Securities | $ 63,545,982 | $ 140,906,710 | 122% |

| UBS Securities | $ 55,968,134 | $ 79,504,834 | 42% |

| 累计 | $ 2,752,687,260 | $ 3,621,343,534 | 32% |

这些交易场所,会按照资产类别,支付不同标准的返佣。通常会分 3 类:标普成分股、非标普成分股、期权。

越是流动性差的标的,PFOF 大小就越可观。

是不是只有 ATS(Alternative Trading System)会支付 PFOF 给经纪商呢?其实不是。大型交易所也有一些类似 PFOF,比如 CBOE 的 retail priority order,只要是个人投资者的 retail orders,且每个月的日均订单数不超过 390 笔,就可以返 priority benefits,但是具体多少钱也是不对外公开的。

PFOF 有什么影响

对于投资者来说,售卖订单流牺牲了订单的成交质量,相当于被拉大了 bid-ask spread,而这部分差价就成了经纪商的收入。当然,投资者也因此获得了“免佣”。总体来说,还是羊毛出在羊身上。

券商零佣金对投资者究竟是不是一件好事?

这个事情比较有争议。

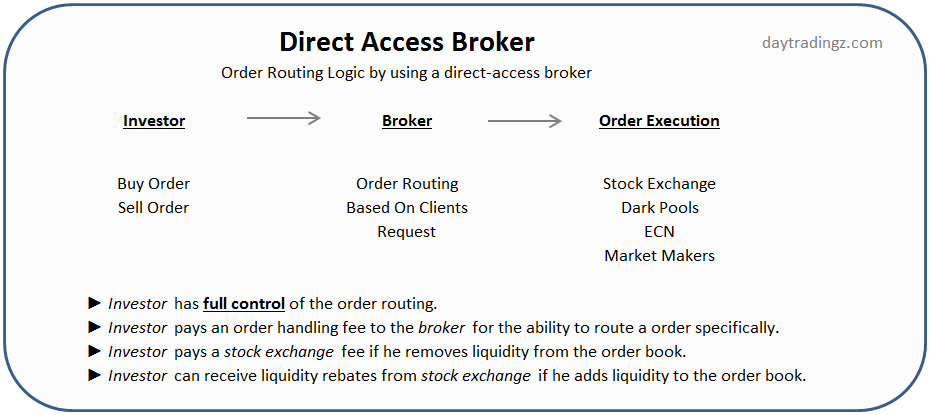

从我个人的角度,我会倾向于选择 Direct Access Broker。原因是交易成本比较固定,没有中间商动手脚。而售卖订单流的券商,我只知道成交质量变差,具体差到什么程度,很可能是浮动的,如果关键点位导致我没有成交,带来的损失可能更大。

中国境内的券商是否有可能获得 PFOF 以实现零佣金

综上所述,美国券商推出零佣金,是交易驱动机制、多交易场所、券商多元的收入结构、业内普遍的 PFOF 功能催生出来的。

而中国上交所和深交所,Order-Driven Markets 的交易驱动机制,加上中心化交易所。垄断性的交易场所就决定了不可能存在 PFOF。

与美国券商唯一类似的地方就是,中国境内的经纪业务券商之间的竞争同样是非常激烈的,属于完全竞争市场。如果这个时候进一步把佣金降到 0,势必导致小型的、业务不够多元化的券商被迫退出市场。

所以,业内近些年普遍尝试的收入结构转型,大力发展财富管理、融资融券,希望能够提高代销、利息收入的占比,降低经纪佣金收入占比。这样做既可以烫平市场牛熊周期对企业收入的影响,又可以应对未来可能进一步加剧的行业竞争格局。

发表评论